サイトM&A・買収を成功させる6つのポイント

長年Webマスターをしていれば一度は「このサイト欲しいなー」と一度は思った事があると思います。ビジネスを急拡大できる方法の一つであるM&Aですが、今回はサイト買収を成功させるための6つのポイントをご紹介します。

サイト売買サービスについては、こちらの記事でまとめています。

ビジネスを急拡大する!サイト売買サービス10選まとめ

目次

サイトM&Aを成功させるポイント

1. 買収案件発生前に定量的な投資基準を定める

サイトのM&Aを考えた時に、まずは自社の中で投資基準を定めましょう。

サイト売買案件が発生してからでは、「早くしないと他社に先に買われてしまう」「今を逃すと次はいつあるか分からない」といった感情で冷静な判断ができなくなる可能性があります。企業買収時によく採用される評価指標として、以下の3つが応用できます。

1−1. NPV法(正味現在価値法)

NVPは正味現在価値法といい、ある投資案件の良否に関する結論を、現在の時間軸で評価する方法です。

初年度にキャッシュアウト(投資)する額と、1年後以降にキャッシュイン(回収)できる額に、現在を基準とした紙幣価値を掛け合わせ(正味現在価値)、投資の有無を判断します。

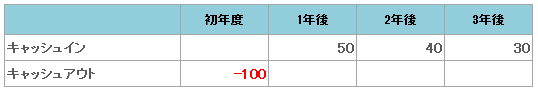

【例】

初年度に100万円を投資し、1年後に50万円、2年後に40万円、3年後に30万円を改修できる場合、

資本コストが5%だと、以下の数式で算出することができます。

((30/(1.05^3))+((40/(1.05^2))+((50/1.05))))-100

= 10

3年後、初期投資した100万円と資本コスト5%をあわせた金額を引いても、10万円の利益を回収することができるため投資OKと判断ができます。

1−2. IRR法(内部収益率法)

IRR法は、複利計算に基づいた、投資に対する収益率(利回り)を表します。日本語では内部収益率と言われ、NPVと並んでよく使われる投資指標です。

例えば、初年度に100万を投資して、1年後に100万円を回収できるか、5年後に100万円を回収できるかでは、前者の方が早く回収できるので紙幣価値が高いですよね。それらの期間を複利計算して、利回りを出す方法です。

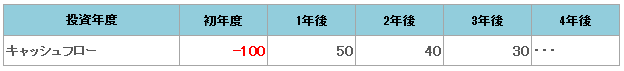

【例】

初年度に100万円を投資し、1年後に50万円、2年後に40万円、3年後に30万円を改修できる場合、以下の数式でIRRを算出できます。

100=50/(1+r)+40/(1+r)^2+30/(1+r)^3

資本コスト

IRR

資本コストの5%より高い10.7%になったので、投資OKと判断できます。

1−3. 回収期間法

回収期間法はその名の通り、投資した金額が何年で回収できるかを調べ、その期間が自社の定める期間よりも短ければ投資を実行するという方法です。

例えば100万円を投資して、1年で50万円の利益を回収できるとすれば、回収期間は2年です。

【例】

初年度に100万円を投資し、1年後に50万円、2年後に40万円、3年後に30万円を改修できる場合、

回収期間は2.33年となります。(ただし、金銭の時間価値を勘案できません。)

100 = 50 + 40 + [10]

10 ÷ 30 =0.33

回収期間 2.33年

このような判断指標を自社で事前に定めておき、サイト売買時にはそれらの指標に照らし合わせて冷静に検討を行いましょう。

2. 自社の事業やWebサイトとのシナジープランニング

売り手側にとっては、そのサイトで満足な収益を上げられないからサイトを手放すケースも多いでしょう。買いて側もただそれを買い取るだけでは損をするケースがあるかも知れません。

買い取るからには、そのサイトをM&Aして自社の事業やWebサイトに強いシナジー効果が得られるサイトを購入しましょう。そのサイトの資産であるPVや会員数、ソーシャルメディア等を活用し、得られるシナジー効果を事前にプランニングしておきましょう。

3. 良い案件は滅多にない!常に売買市場をウォッチする

良いサイトM&A案件は無くなるスピードも早いです。最低でも二ヶ月程度は市場をウォッチし、良い案件を見極められるようになってから購入することです。

半年間も市場をみていると、売れる案件と売れ残り案件が明確に分かるようになってきます。

4. サイトに公開されている数値は正しいか?

買収は非常にハイリスクな行為です。

売上や原価、営業利益を始め、PV数や会員数に正確性が高いのか注意します。当月のみではなく、過去数ヶ月分と比較し、その月だけ良かったわけではないか?を確認します。

でっち上げの売上や、PV/SNSフォロワー数を水増ししていないかも確認したいです。

サービスの概要に加え、開始時期やSNSアカウントのフォロー数など、ある程度の情報でサイトを調べ上げる事もできます。実際に売買対象のサイトを見れるかどうかもポイントです。

特に確認したい情報をまとめると、以下になります。

- 売上高 (内訳構成、年間推移)

- 原価 (内訳構成、年間推移)

- 販管費 (内訳構成、年間推移)

- 営業利益 (年間推移)

- 会員数

- PV/セッション/UU数 (流入経路)

- SNSフォロワー数 (水増しされていないか)

以上が確認できるとベストな項目になります。

それぞれの項目について、算出方法が適切かにも注意してください。

画面キャプチャをしてもらうなど、信頼できる手段で入手するのもポイントです。

5. 自社で運用スキームを作れるか?

いざM&A・買収をした時、自社で運用できなければサイトの収益性を維持する事は困難です。

原価と販管費に準ずるものを細かく確認し、自社で運用スキームを作れるか、作れなければ外注先はあるのか確認して決定しましょう。主に確認したいポイントは以下です。

- システム/CMS/APIなどの保守、拡張が可能か

- 運用に必要なノウハウ、人材、時間

- 運用の仕方(マニュアル)

- 移転の仕方(サーバー/ドメインなど)

- 各種アカウントの運用(Webマスターツール/解析ツール/AF管理画面など)

6. サイトを飛躍させるキャッシュポイントはあるか

サイトを実際に見て、あなたの求めるKPIを軸に、シナジー以外でもそのサイト単体でキャッシュポイントなどのKPIを伸ばせる改善点があるかを確認します。

キャッシュポイントを見つけるには、インターネットビジネスに関する包括的な知識とそのコンテンツ・市場に関する知見が必要になるため、可能であればM&A前にWebマスターなどと共同で進めるのが良いと思います。

終わりに

いかがでしたか?サイトM&Aは成功すれば短期間で自社の事業を大きくスケールさせる事が出来ます。

サイトのM&Aを考えている方は、参考になれば嬉しいです。